成長株暴落なう

2022年1月に入ってから米国を中心にテーパリング(量的緩和を徐々に縮小していくこと)・利上げ・資産圧縮に注目が集まり、その結果、成長株中心に売られる展開が続いています。マザーズ指数を持っている方は地獄が続いております。(私は幸い持っておりません)

では、なぜ成長株が売られているのでしょうか。

・赤字企業であっても将来性だけを評価されていて、「資金じゃぶじゃぶ」かつ「(債券・預金など)利回りが低く投資妙味のある投資対象が少ない」中で投資資金が成長株に流入しやすい地合いであったこと(足元の値動きは資金の巻き戻しで元に戻った状態です)

・金利が高くなることにより企業が成長しにくい事業環境になる懸念があること

⇒成長企業は(成熟企業と比較して)借入金でレバレッジを掛けて投資することで企業成長率を高める。つまり、企業成長率と借入利率が「サヤ」になるので、サヤが縮小あるいは逆ザヤというリスクを負って成長企業は投資しなくなるため、投資や事業拡大を抑制する。その結果、成長企業の売上高・利益水準が引き下がってしまう状況に陥る可能性が高まる。

・マザーズ指数などの市場・銘柄においては、個人投資家の割合が高く、値下げした時の買い支え余力がないこと

・以下で説明する理論株価の低下

が原因であると考えております。

理論株価の基礎

みんかぶや証券会社、雑誌社などにおいては、各社の理論株価というものを公表していたりします。

各社の計算方法は区々で、各社のモデルによって計算されます。

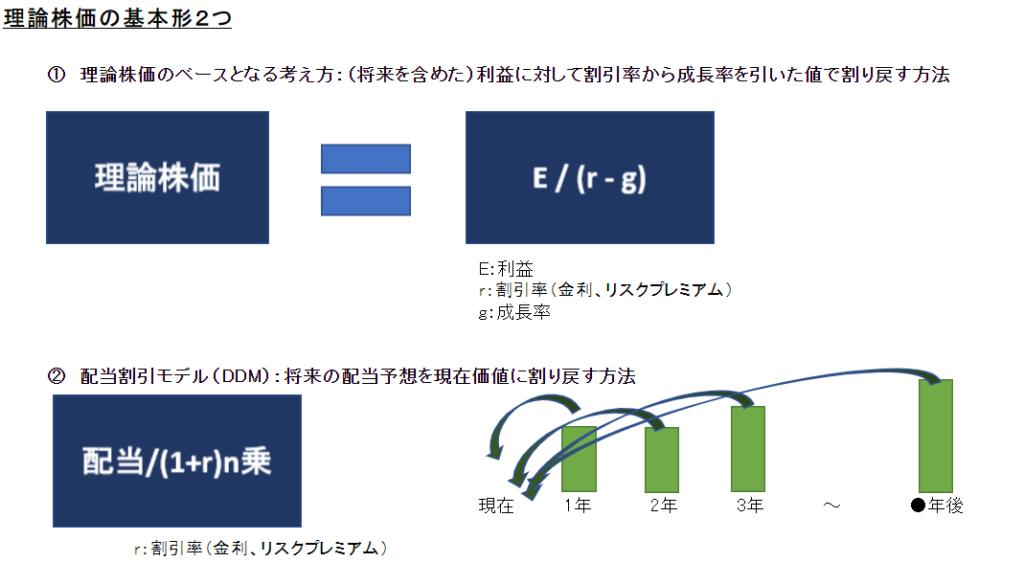

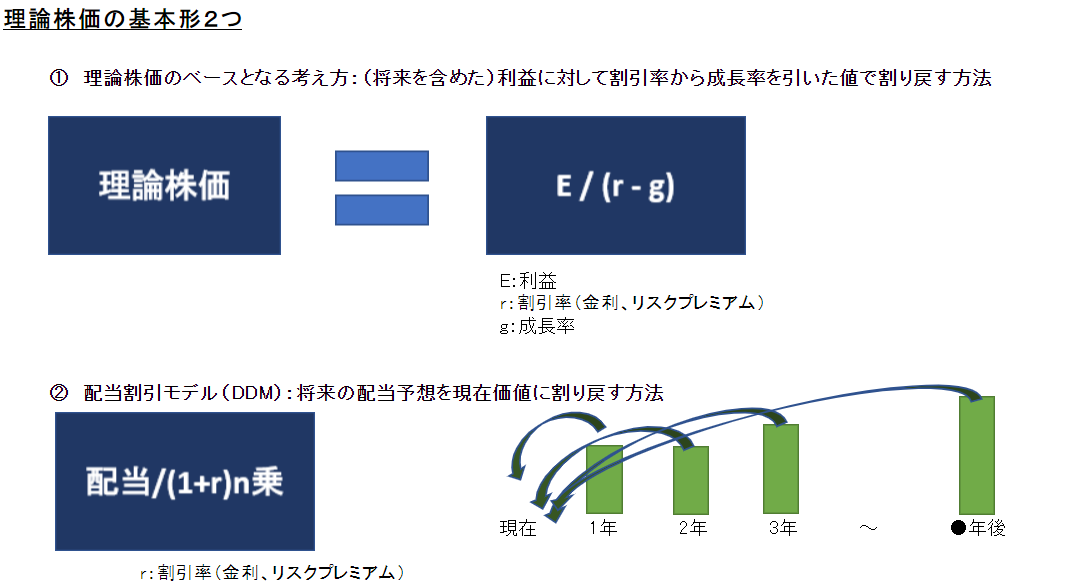

理論価格モデルの基本的要素として挙げられることの多い2つのモデルを学んでいきます。

上記①のロジックを改めて確認しますと、分子の利益に対して、分母は(金利+リスクプレミアム)から成長率を引いた値を取ります。理論株価が大きくなるには、分子である「利益」を大きくするか、分母を小さくするために「金利およびリスクプレミアム(※1)」が下がる(あるいは成長率を高める)ことが要件となってきます。よって、金利が上昇することにより、他の要素が不変だとすれば、理論株価は下落することが分かると思います。

※1:一般に企業は金利が上がるほど事業運営が難しくなるためリスクプレミアムが上昇しがちです。金利上昇とリスクプレミアムは相関関係があるため、”r”は金利上昇と併せてリスクプレミアムも上昇します。株を発行する企業が倒産したら株は紙屑になりますのでリスクプレミアムの概念が入ってきます。

上記②でも分母にr(金利+リスクプレミアム)が入っています。このモデルは将来にわたる配当を予想し、その配当を現在価値(※2)に割り引くことで算定する方法となります。

※2:現在価値の考え方は市場運用の世界では極めて重要です。今の100万円と1年後の100万円は同じ価値でしょうか・・・?違いますよね。プラスの金利で運用できることを前提に、今100万円を受け取っていれば、その100万円を運用することにより1年後は100万円以上になっているからです。「現在価値に割り戻す」というのは、例えば1年間で5%の運用をする前提(リスクプレミアムはゼロと仮定)において、1年後に100万円を得られるとすれば=1/1.05=0.952381という割り引くための数値が導出できます。100万×0.952381=952,381が現在価値となります。検算してあげると、952,381の元本に対して×1.05(=元本+5%クーポン)すると、、、、100万円になります。つまり、上記前提であれば、1年後の100万円の現在価値は、952,381円ということになります。

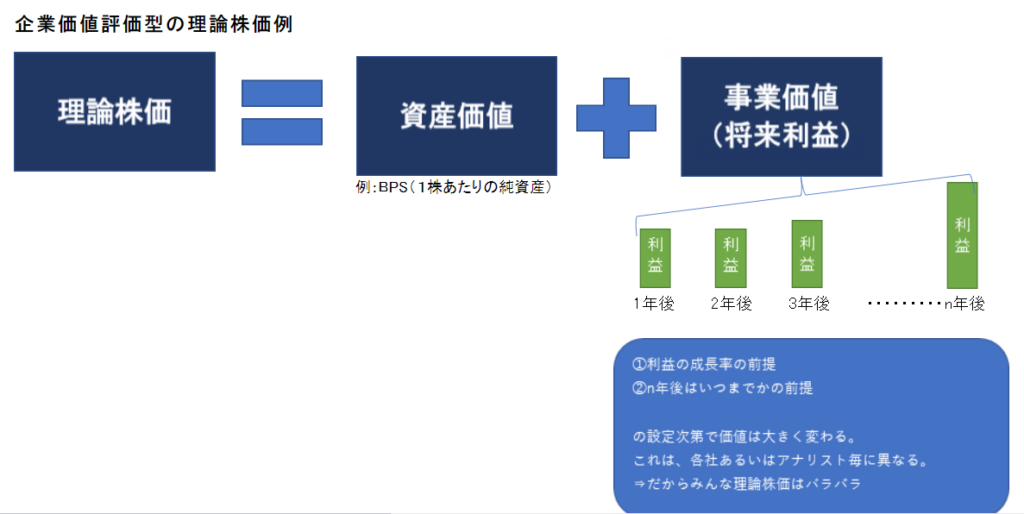

企業価値評価型の理論株価

下の図のように、企業の資産価値(バランスシートの内容)と事業価値(将来どれだけ利益を得られるか、成長できるか)を理論株価とする考え方です。

長期投資を前提とする場合には、理論としては整合的であると考えます。

資産価値を算定するとき、ざっくりBPS(1株当たりの純資産)を用いることが一般的かと思います。資産から負債の金額を引いたものが純資産(資産価値)になるため純資産が用いられます。

バランスシートに反映しきれていない不動産価値やノウハウ・人材等を評価することが重要になると思いますが、正直素人には難しいですよね、、、、

さらに難しいのは事業価値の算定です。利益・成長率をどのような前提で算定するか、また、いつまでの利益を計算範囲にするかにより、計算結果は全く変わってきます。だからこそ、理論価格を算出する証券会社等において理論価格がバラバラになるわけですね。

このモデルで金利上昇時に成長企業の株価が下がるということをロジック立てて説明することは難しいのですが、前述のとおり、金利が上昇することにより積極投資を判断しにくくなるため、将来に向けた投資が不足し、成長率が低迷してしまう。これにより事業価値部分が低下する。という説明になるかと思います。

感覚だけでなく、アカデミックに株価の値動きを捉えておきたいですね。

最後まで閲覧いただきありがとうございました。

【ディスクレイマー・免責事項】

・当サイトに掲載された内容によって生じた損害等の一切の責任を負いません

当サイトに掲載されている情報を利用することによって生じた損害に対して一切の責任を負うものではありません。当サイトの情報の利用については、すべて自己責任でご利用くださいますようお願い申し上げます。

コメント