2021年12月の空いた時間に株式投資について学び、2022年の初頭から投資をスタートした途端、キツメの下げ相場にあったtsutaya1984です。

初心者ならではの失敗をしてしまいましたので、反省し、今後の投資ライフをエンジョイしたいと思います。

2022年1月末のポジション・評価損益の状況

年末まで株価は上昇基調で、特に GAFAMを中心に、テック銘柄がけん引する格好で半導体セクターなど幅広い業種で株価が上昇トレンドを維持していたため、トレンドフォローのつもりで半導体関連を中心にエントリーしました。

※GAFAM(ガーファム):IT企業の雄である5社(Google、Amazon、Facebook、Apple、Microsoft)の頭文字を取った呼び名

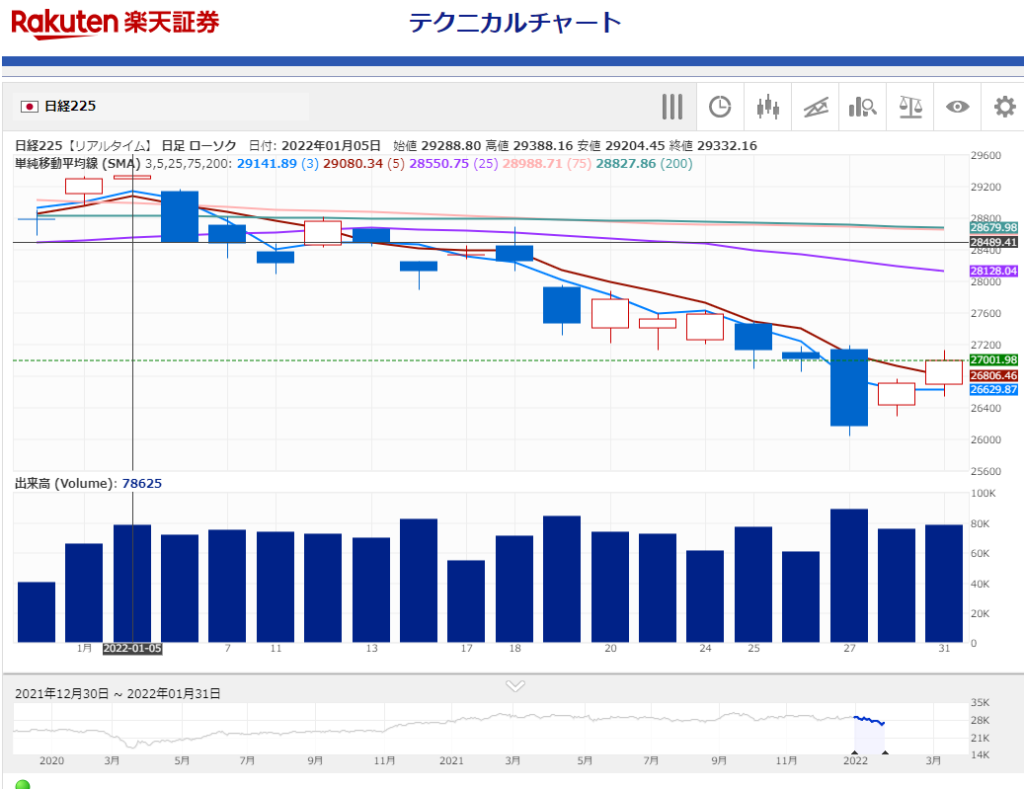

1月の株式相場は、総じて米国のインフレ懸念への対応としてFRBが金融引き締めを織り込んだ米国債金利上昇を受けてテック銘柄・半導体銘柄が大きく下落した。パウエル議長が利上げ回数と利上げ幅について明言しなかった(明言しないのは当然だが・・・)ことにより、市場がタカ派寄りの解釈(利上げ幅50BP、利上げ回数も年5回も意識)で織り込みにいったことから、(BoAは7回)株価は大きく下落した。一時、日経平均は26,000円程度まで下落。

もっとも、1/28、1/31は米国市場がアップルの好決算を背景に改善したことから、日経平均も上昇し27,000円程度で引けた。

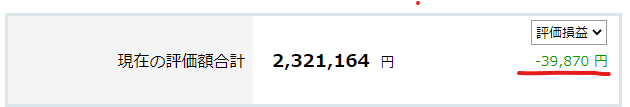

各商品の評価損益を合算すると「約5万円」の評価損(1月末引け値)

(国内株式(米株の国内ETF含む))主にルネサスエレクトロニクスの評価損

(外国株式)

年初にSP500を購入し評価損。

暴落したネットフリックスを1/31寄りで1単元だけ拾ったのはラッキーか。(もっと買えばよかった?)

(投資信託)

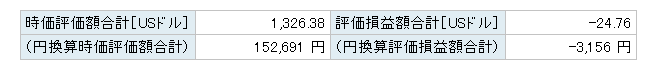

益出し・損出し・実現ネット損益の状況(1月)

損切のよる損失に対して、価格上昇銘柄と日経平均ブルベア勝負の売却益で補填し、マイナス25Kの実現損で終えました。

投資を始めたばかりかつ激しい相場の中での勉強代としては、安く済んだと捉えています。

反省点

①Youtuberが紹介した成長株銘柄に安易に飛びつくことなかれ

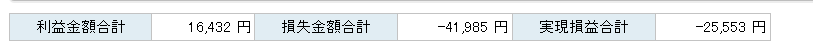

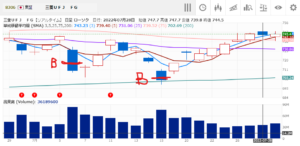

いい企業であっても、今回の相場で最弱の部類「半導体」「小型株」の銘柄をエントリータイミングを探ることなく、Youtuberの紹介銘柄を衝動的に購入したことが反省点。保有1週間程度で損切したことは功を奏している模様だが、少しでも損が出たタイミングで損切しても良かった。配当を毎期増配している企業であるため投資をしたが、将来も増配継続と業績をみながら、注目銘柄として陰ながら応援したい。下のチャートみると、絶賛下降トレンドですよね。なんでこのタイミングで買ってしまったのだろう。。。既に損出し済。

購入日2022/01/05 取得単価1,381

売却日2022/1/14 売却単価1,259

②テレビで取り上げられた株=そのときには天井かも

相場格言で、「噂で買って、事実で売る」ということを知っていたのに・・・・

小型原発の機運が欧州の一部の国で高まっていることから、ワールドサテライトで特集されていた原発の素材を作る企業の株を購入しました。見事にテレビ放映の翌々営業日くらいから下げが始まり、今回の暴落と相まって、下落し。損切済み銘柄です。

購入日2022/01/05 取得単価905

売却日2022/1/14 売却単価792

③投資した企業自体はよかったが、チャートを読めておらずエントリータイミングが悪かったこと

上昇トレンドが続くと思い投資。年末にかけて上昇してきた銘柄でRSIも上昇していた1500円のタイミングで拾ってしまった(しかも2単元一気に・・・)。その後、テック・半導体が世界的に売られるなか、当然ルネサスも売られた。2/9の決算に期待しておりソフトなサポートライン付近の1200円で1単元ずつ2回ナンピンをかました。(ナンピンについては今回は悪い投資行動とは思っていない)

海外の半導体株の値動き(SOX指数)にも注目しておくべきであった。

④損切ポイントを決めず、ずるずる含み損を抱え、一部は損だし、一部は評価損を抱えたこと

主に上述の①、②および③のことです。

⑤投資タイミングの分散化を図るべきであったこと

靴や服と同じように、コレクター気質がある私は気になったものは買ってしまう習性があるのかもしれません。「この銘柄はよさそうだ」と思っても、値動きに不確実性がある以上、投資タイミングは分散すべきであった。特に同業種や景気敏感株であれば尚更である。

1月の初頭から口座開設が完了して投資可能になったのが運の悪さでもある。

「下がったら少しずつ買う(中期移動平均線が上がる見込みがある場合に限る)」を意識したい。

⑥トレンドフォローのタイミングが遅かったこと(エネルギーセクター)

2022年1月のテーマはインフレと金融政策引き締め、ロシアのウクライナ侵攻(天然資源の流通停止リスク)、昨年右肩上がりの相場への調整がメインであったため、恩恵を受けるセクターは銀行株(これは1月前半に購入で成功)、天然ガスなどのエネルギーセクターが上昇することは予想できた。

原油は昨年から上昇トレンドだし、年初からエネルギーセクターの株価は上昇基調であったため、さらなる上昇を見込み購入したが、相場全体の下落基調には勝てず、結局小幅に評価損となっている。(それでもインデックス対比では買っているが、、、)

タイミングが遅れたならば静観すること、そもそも、(もっと早く判断すべきであって)相場が上がりそうなタイミング(少し上がったタイミング)で投資できる力を身に着ける必要があるだろう。

良かった点

①業種分散を図り高配当も期待して武田薬品を購入。この相場でも値動きは限定的。(日経平均などと相関しない傾向あり)

武田薬品は個人的に結構ギャンブル銘柄と考えていて、新薬の開発を止める止めないとかで大きく騰落する。過去最安値の足元の株価水準で購入。

②決算内容を見て好調だと判断できた銘柄(リソー教育)を購入し、値上がり後に利食い(利食いのタイミングが悪かった点は反省点)

③債券投資の経験があり、「金利」の考え方はベースとしてあるため、1月初旬からの金利上昇は銀行株には向かい風と考え三菱UFJFGを購入。1月の日経平均の下げ相場の中でも含み益確保中。ただし、米国では長短金利が縮小しており、銀行が稼ぎにくい地合いになる可能性もあることには注意したい。

2022年2月の投資スタンス

次のFOMCが3月なので方向感が出にくいものの、Amazon等の注目決算、あるいは雇用統計(特に賃金)、CPI等の結果次第では値動きが大きくなる局面があるものと予想。下落した時には少しさわる方向で様子をみたい。

個別銘柄:保有銘柄の決算が2月上旬に集中しているため、一定の損切ラインを意識しつつ、ホールドの予定。複数単元購入株については、決算サプライズで高騰したら利食いするかも。

積立銘柄:投資タイミングを分散しながらインド・ベトナム・米国(SP500, ナスダック)に一定額を積み立て予定

【ディスクレイマー・免責事項】

・当サイトに掲載された内容によって生じた損害等の一切の責任を負いません

当サイトに掲載されている情報を利用することによって生じた損害に対して一切の責任を負うものではありません。当サイトの情報の利用については、すべて自己責任でご利用くださいますようお願い申し上げます。

コメント