大好きな靴や服の原資は投資で稼ぐ、というファッション好きな猛者もいることでしょう。

私もその一人です。

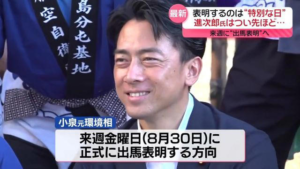

2024年7月後半から円高&株価下落の変調の兆しがありましたが、8月5日の大暴落は痺れる展開となりました。

私は8/5は1日で120万円の含み損拡大となりました。(その後2日間で概ね戻しましたが、、、汗)

今回のブログでは8/5の急落の要因分析をします。あくまで自分の仮説を紹介するにすぎず、事実とは異なるかもしれません。少し難しい内容が含まれますので、株式投資に興味がある方のみご覧ください。

投資は自己責任で。

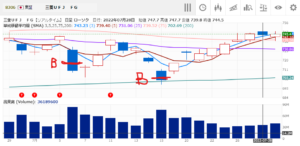

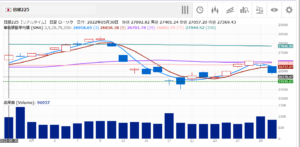

まずはマーケットの確認

日銀の利上げが暴落の原因という意見もあるけれど

あくまで今回の円高株安の複数ある要因の一つでしかないと思います。

新聞記事やネットニュースなどでは、「米経済不安」とか「日銀の利上げ」といった何となく読者が納得してくれそうなことが要因だと特定することが多いですが、株式市場はそんなに単純ではないですよね。複合的な要素で株価下落を説明すると分かりにくいし、紙面を取りすぎるといったこともあり、あまり納得のいく記事は多くなかったです。

あらゆる要素を説明することは不可能ですので、①経済、②中央銀行、③投資家の行動・需給で説明していきます。

①経済:米経済はリセッション(景気後退)局面なのか

7/11の米CPIをはじめとして米インフレ指標が落ち着きを見せており、7月の中旬まではソフトランディングが意識されて米株価は堅調に推移。

米景気に不安が立ち込めたのは8/1のISM製造業景気指数、さらには8/2の雇用統計でした。雇用者数11.4万人(予想17.5万円)、失業率4.3%(予想4.1%)と予想比で弱い結果となりました。

ただ、雇用統計が弱いと言っても、単月の結果でトレンドとして評価できるわけでもないし、なんだかんだ雇用者数はプラスだし、そもそも雇用統計は遅行指数だし。この雇用統計をもってリセッションの兆しと判断することはできないと思います。その他の景気指標も強弱混合の内容ですからリセッション一色というわけでもありません。

後から振り返れば、雇用統計により過度に織り込まれた米金利低下、ドル安により、投機筋のトレードを誘発し、株価下落により不安感が高まったという結果だったのではないかと思います。

その後に公表されたISM非製造業景気指数は大きく予想を上回る結果となり、新規失業保険申請件数も予想比少なく、リセッションと言い切るには情報不足かと。

8/12週の米PPI、CPI、小売売上高には注目です。

インフレ指標の落ち着きと経済拡大のソフトランディングの可能性も視野に入れてポジションを管理した方が良いかも。一方で、9月の雇用統計が激弱の場合には暴落リスクを意識した方がいいと思います。

②中央銀行:暴落前夜の8/2時点ではFRBはハト、日銀はタカ

FRB

7/30-31のFOMCでは金利据え置き(5.25-5.5%)も、パウエル議長の会見では「問題となるのは、データの全体像や変化する見通し、リスクバランスがインフレに対する確信の強まり、そして堅調な労働市場の維持と整合するかどうかだ」と指摘し、「そのテストが満たされれば、早ければ次回9月の会合で政策金利の引き下げが選択肢となり得る」とコメント。これまでよりもハト派(金融緩和方向)の印象

日本銀行

7/30-31の日銀金融政策決定会合では追加利上げとしてO/N金利を0.25%に誘導目標とすることを発表。

さらに、植田総裁は「現在の実質金利が極めて低い水準にあることを踏まえると、今回示した経済物価の見通しが実現していくとすれば、それに応じて、引き続き、政策金利を引き上げ、金融緩和の度合いを調整していくことになる」と継続的な利上げともとれるタカ派(金融引締め)スタンスを明示。

⇒決定会合があった7/31は株価上昇、翌営業日の8/1もそこまで弱い結果にはならず。

8/7には内田副総裁が火消しを行うかのように、「金融資本市場が不安定な状況で利上げすることはない」と言及し、ハト派色を強めるコメント。

⇒今回の暴落を受けて日銀が利上げをしにくくなったというコメントも散見される。賛否あると思うが、利上げのハードルは上がったようにも思われる。

③投資家の行動・需給

キャリートレードの巻き戻し

キャリートレードとは:

簡単に言うと、低金利の国で資金を調達して、高金利の国で資金を運用すること。

例えばヘッジファンドが米株を担保に米ドルで資金調達すると6%程度かかってしまうところ、日本円で調達すると1.0%程度で調達ができる。その借りた円をドル転して米株を買い、その米株をまた担保にして円を借りる。これを何度も繰り返すと当初元本より何倍もの大きな金額になる(これをレバレッジといいます)。

利率差がこれだけ大きいと、投資した米株が伸びなくても、利子率の差からとれる利ザヤで十分稼げる算段となります。

キャリートレードのリスク:

当然ながら無リスクの運用ではありません。

最も大きなリスクは為替リスクです。(株のリスクは言わずもがな)

1年間で5%の利ザヤがあったとしても、キャリートレード中にドル円が6%値上がり(円高)したらマイナスになってしまいます。逆に言うと、これまで円安が続いていましたが、利ザヤに加えて円安による収益もキャリートレードから得られていたことになります。(米株上昇の恩恵を受けていたことになります。)

キャリートレードの巻き戻し

為替は金利差が大きな変動要因(高金利の国に資金が向かうため高金利通貨高となりやすい)になるので、米インフレの落ち着きにより利上げストップ、さらには利下げ見通しが出てきたところに日銀が利上げを開始したということで、まさに今までの逆の流れ(円高)になるとの見方からキャリートレードの魅力が下がってエントリーが減ったのだと思われます。また、株が下がって円高になると、マージンコールという証拠金を要求されます。しかもレバレッジが効いているので彼方此方からマージンコールを受けることになります。その証拠金を返すためにポジションが強制的に解約(キャリートレードの巻き戻し)されることになるので株売りが加速したということの説明ができるのです。

日銀が金利をあげにくくなったことから、キャリートレードの復活もあり得るのかな?と思ったりしますが、FRBが利下げ方向なので、2024年前半のようには膨大なポジションにはならないよなー?と思ったり。

JPモルガンは、円キャリートレードはまだ半分程度残っているという分析をしていたり、BONYメロンも更なるキャリートレードの巻き戻しを予測する記事も出ているため、さらなる円高のリスクには留意したいところです。

CTAなどのシステムトレードによる円高株安の加速

CTA (Commodity Trading Advisor)は顧客から集めた資金を運用するファンドです。

CTAは膨大な資金量で①トレンドフォロー(市場のトレンドを追いかける)、②高頻度取引(1秒の間に数百、数千のトレードが可能)、③金融工学を用いたプログラムによる運用(指標⇒円高⇒株安など)といった手法を用いて、相場を動かす力を持つ投資家です。

今回の日米金融政策、弱めの雇用統計を受けてCTAによる仕掛け、さらに相場が動いてからのトレンドフォローが入って、株価のフェアバリュー(例えば1株あたりEPSは上がっているのに株は下落)を無視して円高株安になってしまったという仮説が考えられます。

個人投資家の信用買いが積みあがった挙句のロスカット

巷では新NISAの解約だ何だと言われることがありますが、そもそも新NISAでは外株を買っている人が多く、規模も大したことがないので、そこまでのインパクトがあったかは疑問があります。

現物株についても狼狽して投げ売りがあったとは思いますが、信用買いで株を保有していた人は相場下落でマージンコール(いわゆる追証)があるため、資金不足の場合には強制的にロスカットせざるを得ない状況となります。

株価上昇が続いていて、気持ちよくなった個人投資家が信用買いでポジションを拡大し続けたが暴落を加速させた要因の1つかなと思います。

まとめると

株価は長期的には企業収益に連動します。

企業収益の増減を見越して株価が先に織り込みに行く先行的な性質を持っておりますが、行き過ぎた市場の反応というものが起きる可能性があります。

それは、ポジションが偏りすぎたときの巻き戻しや、システムトレードなどでどこまでも止まらない値動きになるということがあるために起きるのだと思っています。

日銀の利上げは一因ではあるけれども、それだけではなく同じタイミングでFRBの利下げ観測や弱い雇用統計などが重なり、さらに円キャリートレードの積み上がり、信用買いも積みあがっていたことから、特にドル円、日本株が狙われて投機筋に仕掛けられたことなど、色々な要素が重なったことが今回の相場下落の要因ではないかと思います。実際、東証の売買動向をみると、7月後半からは毎週1兆円くらいのレベルで外国人の売りがでています。狙われていたんだと思います。

正直、円キャリートレードの積み上がり具合など、一般の投資家には分かりませんので、過度な円安に向かっている場合には注意を払うということくらいしかできないかもしれません。(キャリートレードの統計などあったら教えてください)

今回の教訓として、株価チャートだけを追うのではなく、為替・金利の動き、その根拠となる景気指標、金融政策、個別決算すべてが関係のある事だと思って情報収集することが大事なのかなと思いました。

ただ、その情報収集は莫大な時間が掛かるので、結局、サラリーマン投資家はバイ&ホールド(積立でもOK)でじたばたしないのが一番だという結論に行きつきました。

皆様も楽しい投資と革靴ライフを。

tsutaya1984がおススメする定番アイテム

革メンテナンス(革靴、バッグなど)

・ブラシ

靴磨きを始めるときにまず使います。馬毛ブラシで埃をはらいます。埃が付いたまま磨くと、埃が革靴にくっ付いてしまいます。

以下は豚毛ブラシです。乳化クリームを塗った後に豚毛ブラシで革に馴染ませます。

懐に余裕があれば江戸屋のブラシを。私はこちらを黒と茶色用で愛用しています。

・汚れ落とし

基本的にはこれだけで良いと思っていますが、汚れが顕著な時には、別途モウブレイの汚れ落としなどで汚れをとってから、こちらのローションを使います。

通常の汚れ落としとしてはリーズブルなこちらも常備しておきたい。

・デリケートクリーム

汚れ落としの後に水分補給です。最近はモウブレイのリッチデリケートクリーム一択です。

・乳化クリーム

革靴の色に合わせてクリームを用意するのもいいのですが、最近はニュートラルだけ使って色の落ち方を楽しんでおります。並行輸入品でお安いです。↓

・万能クリーム

バッグや小物にはこちらを使っています。べたつかないので使い勝手良いです。

・ワックス

私はサフィールのワックスが最も使いやすいです。

・レザースティック

コードバンのケアに。安いのでかっさ棒を使っています。

洋服ブラシ

帰宅したら、まず手洗いうがいの後に洋服ブラシです。

洋服スチーマー

皴を取るだけでなく、ウール製品は着用後にスチームすることで生地が落ち着いて長持ちするみたいです。

ソックス

フットカバーはオカモトのココピタが優秀

通常のローファーであればメンズ用、ベルジャンシューズなどは浅めのレディース用を使い分けています。

TABIOからも良いアイテムが出ています。

ハーフパンツでソックスを敢えて出したいときには以下の3つのメーカーを使っています。

チーフ

チーフはムンガイ一択です。個人的には白地にブラウンが好き。

ブログ運営のお勧め2選(レンタルサーバーとテーマ1つずつ)

テーマはSWELL一択です!!!

コメント